物件購入は夢のまた夢?

やはり、頭金と諸経費を物件価格のそれぞれ1割ずつ(計約340万円)、自己資金として用意できたとしても、約1680万円の物件しか買えません。年収からローン額は決まってしまいますから、予算を増やすためには頭金を増やすしかありません。親からの遺産分与や、元夫からの離婚慰謝料、死別した夫の生命保険など、まとまったお金がある人ならば、予算を増やせます。例えば、親からの遺産分与が1000万あれば2680万円の物件が買えることになります。でも、親からの経済的な支援もなく(逆に親の介護にお金が必要になる年代ですよね)、結婚経験のない純粋シングルにとっては、なかなか厳しい現実です。

しかも、Bさんは会社員で、一番利率の低い「優遇金利」で借りられると想定しました。もし、派遣社員など、立場が不安定な人の場合は、ローンの金利はさらに上がり、融資額はもっと減ります(残念ながら、融資の世界は弱肉強食、お金持ちが優遇されます。医者や勤め人は、フリーランスや非正規労働者に比べて、ずっと有利です)。非正規雇用の場合は、貯蓄するのも厳しい状態の人も少なくないでしょうから、物件購入は夢のまた夢、というのが現実かもしれません。

もちろん、探せば、安い物件もあります。首都圏を離れれば、県庁所在地でも数百万円で不動産が買える地方都市もあります。地方移住を決められるなら、それも良いでしょう。でも、そもそも、なけなしのお金を住宅購入にあててしまうのは本当に賢明なのでしょうか。「住まい」を買うことでの安心感と幸福感と、一方で老後資金が足りなくなる不安。それぞれ、自分の将来の暮らしを想像して、考えてみるしかないのです。

ちなみに、家賃が年収に占める割合を、返済負担率と同じように考えると、Bさんの年収ならば家賃負担は年収の25%未満が望ましいでしょう。計算上、年収292万円であれば、月々9万7000円の物件に住むのが健全な家計状態というわけです。私の場合は、……昨年の年収で今の家賃を計算すると、……なんとかギリギリセーフ、危ないところでした。やっぱり、もう少し家賃の安い部屋に住み替える必要がある、かしらん?

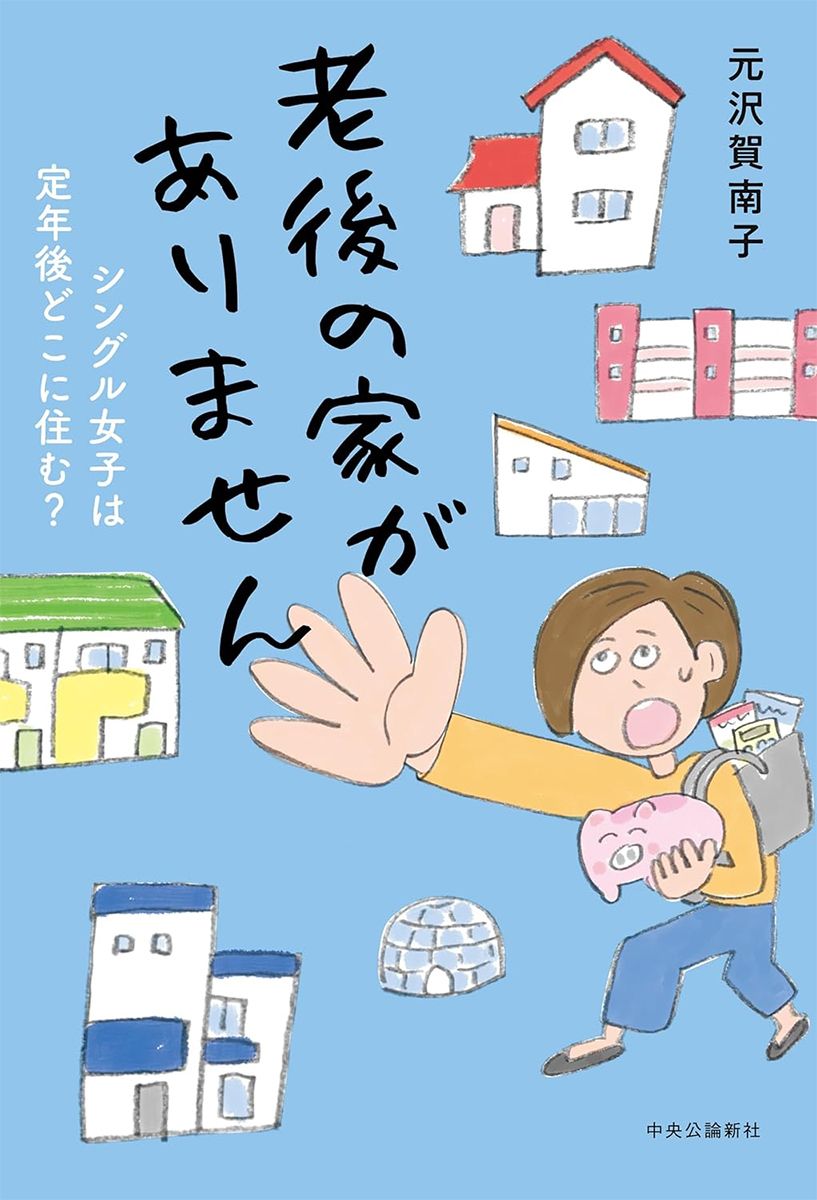

◆本連載が書籍化され3月8日に発売されました